热点城市政策收紧,5月市场成交下滑; TOP100房企5月增速回落,同比微增5.7%; 七家房企销售业绩过千亿; 优势房企卡位长三角一体化。

榜单解读

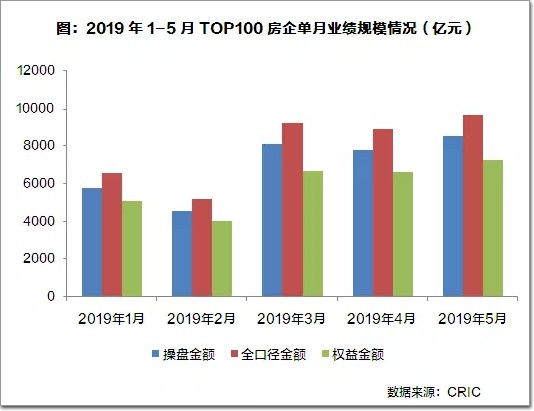

2019年5月,TOP100房企整体销售操盘业绩规模近3.5万亿元,同比微增4.1%。5月,受主要城市成交下滑影响,百强房企业绩同比增速较3、4月有明显回落。

5月重点城市房地产市场确有降温表现,成交量再次步入下降通道,但各线城市市场持续分化。具体而言,一线城市市场需求依旧坚挺,单月成交量刷新年内新高,北京更是翻倍增长。多数二、三线城市市场明显降温,成交量均有不同程度的回落,其中不乏无锡、徐州、合肥这类热点城市,济南、大连成交量更是降至历史低位。前期热点城市,典型如苏州,在调控升级后成交明显放缓。

6月乃是房企冲刺半年度业绩的关键节点,预计企业将明显加大供货力度,供应量有望明显回升。而在房企强势营销的加持下,成交量也将有所增长,但由于前期积压的市场需求近乎释放完毕,预计成交量整体涨幅有限。尤其是那些市场购买力透支的三、四线城市,房地产市场依旧面临较大的调整压力。

01、整体业绩:5月百强房企表现平稳 单月同比增速明显回落

2019年1-5月,TOP100房企整体操盘销售业绩规模近3.5万亿元,同比微增4.1%。5月,市场总体表现延续了2019年初以来的降温。在权益口径下,从单月来看,百强房企5月的整体销售规模较上月环比增长8.8%。但单月业绩同比增速较3、4两月的12.2%和16.6%有明显回落,仅在5.7%左右。

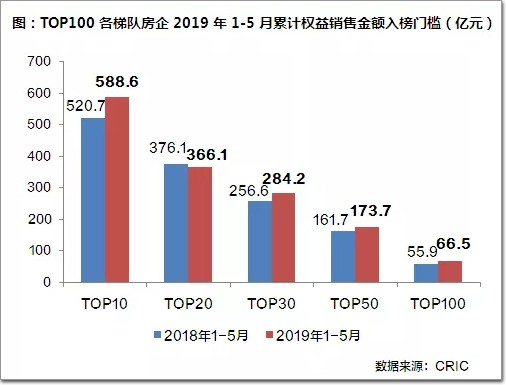

02、上榜门槛:TOP100房企权益销售门槛提升显著

2019年1-5月,除TOP20房企外,百强房企各梯队权益销售金额门槛与去年同期相比都有提升。其中,TOP10房企权益金额门槛达588.6亿元,同比增长13%。TOP30房企和TOP100房企的权益金额入榜门槛为284.2亿元和66.5亿元,门槛增幅较高分别达到10.8%和19 %。TOP20房企权益金额门槛为366.1亿元,较去年同期略有降低。

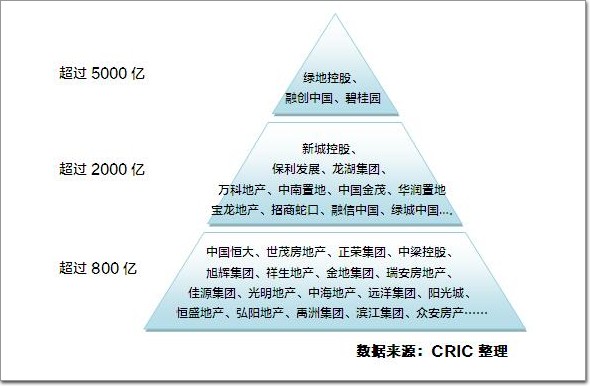

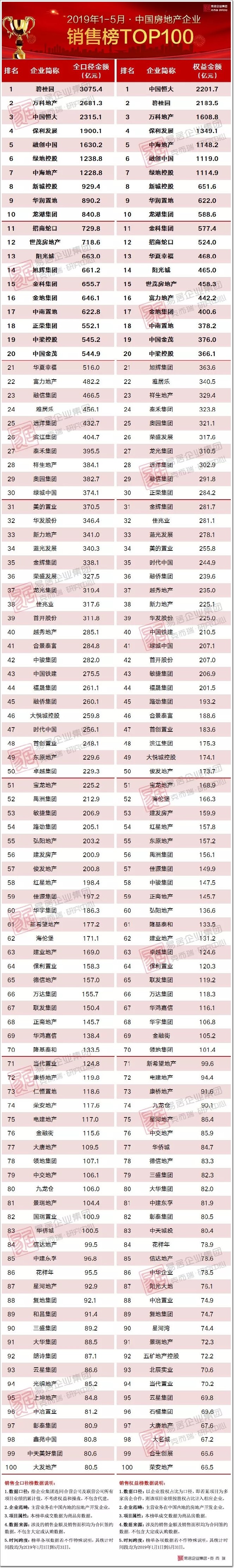

03、企业表现:7家房企超千亿,部分房企表现突出

截止5月末,已有7家房企的全口径销售金额破千亿。2019年1-5月,保利、绿地、中海、新城、华润等房企销售表现较为突出,累计业绩增速明显高于行业平均水平。TOP3龙头房企中,碧桂园1-5月实现全口径销售金额3075.4亿元,5月单月实现720亿元,环比小幅提升。万科、恒大5月单月的业绩规模也分别达到了585.2亿元和535亿元,较上月有所下滑。

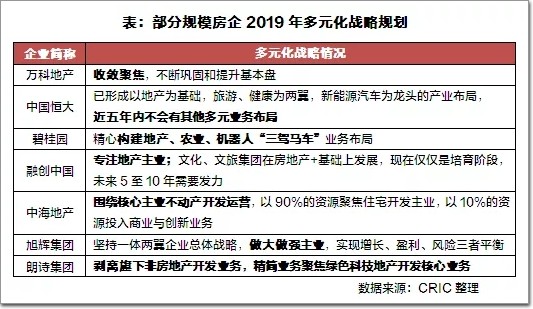

04、行业趋势:房企多元化战略“收敛聚焦”

2019年,部分规模房企都提出了经营策略调整,与之前全面出击多元化不同,房企们普遍表达了要聚焦主业,收缩多元化业务的意愿。

首先,在目前行业调整期下,房企全力做好地产开发主业是重点。从市场需求角度来看,一方面由于我国的城镇化进程仍在继续,未来中国房地产行业规模仍将维持;另一方面,目前国内各区域、城市之间房地产发展仍然存在不均衡的问题,部分城市仍然具备发展潜力。

其次,房企对多元化的态度并非全面收缩,而是侧重发展部分前景较好以及盈利模式清晰的业务。同时剥离部分前景不明、模式不清或是难以找到盈利模式,对企业经营产生负面影响的多元化业务。

05、长三角一体化:战略升级下房企抢占发展先机

5月13日,中共中央政治局会议审议了《长江三角洲区域一体化发展规划纲要》,在今年初两会政府工作报告的基础上,正式将经历了36年长跑的“长三角一体化”上升为国家战略。发展规划纲要明确要求加速推进长三角一体化发展,强调要树立“一体化”意识和“一盘棋”思想,加强各领域互动合作,扎实推进长三角一体化发展。

对于房企而言,抓住长三角机遇是关键一步。一方面,长三角区域是“一带一路”和长江经济带的重要交汇点,是我国经济增长的重要引擎,势必会对该区域整体房地产市场起到支撑的作用。另一方面,随着长三角区域一体化进入全面提速阶段,政策导向下上海、浙江、江苏、安徽一市三省全面对接,发挥各自优势合力发展并带来巨大机遇和发展潜力。

整体来看,“长三角一体化”战略升级下,两类房企在长三角的布局规模占据优势:一类是拥有地缘优势,以长三角为投资核心区域的规模房企。2018年至今,新城、中南、中梁等房企在长三角区域土地投资建筑面积占比均在40%以上。二是综合实力较强,实施全国化布局的房企。目前来看,碧桂园、恒大、万科三家龙头房企均已在长三角城市群拥有广泛布局。